突然ですが、問題です。

(いきなり笑)

本記事のタイトル、どちらが不動産投資で結果を残しやすいでしょうか。

皆さんはどちらに軍配が上がると思いますか?

本記事はクイズ形式にしちゃったので、

いつもと違い、結論は最後にします!笑

問題:次の二人のうち不動産投資で結果がでるのはどちら

登場人物ふたり、それぞれ詳細を記載します。

どちらが不動産投資でうまくいきそうか?ちょっと考えてみてください。

ふたりとも、「可能な限り資産拡大したい、手残りキャッシュが残るような不動産投資をしたい」

という目標です。

①年収2,000万円超の副社長

・年齢:60歳

・年収:2,200万円

・勤め先:社員数200人ほどの会社。ポジションは副社長。

・住所:東京23区

・家族構成:兄弟が一人。未婚。

・金融資産:5,000万円

②新卒3年目の若手社員

・年齢:25歳

・年収:420万円

・勤め先:社員数300人ほどの会社。ジャスダック上場。

ポジションなし。新卒入社の3年目。

・住所:東京都内 市区町村

・家族構成:両親、祖父母。未婚。

・十数万円

さぁ、どちら?

「いやいや、考えるまでもなく年収や社会的地位が高い副社長でしょ」

「わざわざ問題出すってことは、新卒の方、、、?」

「ひっかけと見せかけて、やっぱり副社長?」

皆さんの予想はどちらが多いでしょうか。

答えは、、、!

答えは、「②新卒3年目の若手社員」の方です。

いやいや、、、それはないわ!と思う方もいるでしょう。

理由、説明しますね。

ちなみに、この答えの根拠は自分が前職の売買仲介業で

主に融資打診を担当してきて、確信している事です。

広告業界から不動産業界に移って、約1年半。

関わった案件の実績総額は、

・売買実績:約22億5,000万円

・実行融資額:約24億1,000万円

です。

融資否決(銀行で融資が降りないこと)や、

他決(他の人が買ってしまった)、売止(売主さん「やっぱり売るのやめた」)を合わせると、

上記数字の数倍は扱っています。

[clink url=”https://sakino-blog.com/loan-break-projects/”]

それだけやった結果、

副社長さんより若手社員のほうが、融資が通るんです。

本当に笑

融資が通るかどうかのポイント

金融機関さんが見ているポイントはいくつかあります。

チェックしているポイントは、大きく分けると

- 年収

- 勤め先

- 資産背景

- 年齢

- 家族構成

- 住所

の6点。

これらの要素を複合的に判断しています。

ひとつずつ解説しますね。

[関連記事ご紹介]

▼勤め先にフォーカスした記事

[clink url=”https://sakino-blog.com/will-real-estate-investment-become-impossible-if-i-change-my-job/”]

▼属性資料に関する記事

[clink url=”https://sakino-blog.com/summary-loan-document/”]

特に、「用意するべき書類 〜属性資料編〜」を見て頂きたいです。

1.年収

本業収入でいくら稼ぎがあるのか?ということです。

金融機関が気にする理由は、万が一空室が続いて物件自体が返済能力を失った際に、

返済し続けられるのか?を気にしているためです。

もちろん融資をする側として「焦げ付かないか?(返済され続けるか?)」が最も重要になります。

住宅ローンや一部のパッケージローンに「年収倍率」が適用されるのもこのためです。

二人を比較してどうか?

これは完全に副社長の年収2,000万円に軍配が上がります。

若手は420万円。

勝負にならないですね笑

2.勤め先

これも、「貸し倒れリスク」がどの程度あるのか?を判断するために使います。

一般的には、(自分は疑問を呈しますが)

「歴史のある大企業ほど倒産擦る可能性が少ない」と言われています。

そのため、下記のような勤め先がベストです。

・東証一部上場起業

・誰もが知っている知名度がある(知っていると、銀行担当さんも安心、そのまた上長も安心)

二人を比較してどうか?

勤め先に関しては、たまたま両方共JASDAQに上場している起業です。

そのため、これは対等ですね。

3.資産背景

これも同じく、「貸し倒れリスク」がどの程度あるのか?を判断するために使います。

極端な事例ですが、5,000万円持っている人に5,000万円の融資であれば、

貸してはリスクゼロですよね。

なにかあれば自己資金の5,000万円を返して貰えばいいので。

そういった観点で、「お金を持っている人のほうがお金は貸してもらいやすくなります」

話が少しそれますが、こうして金持は更にお金持ちになっていきますね。

労働力がもたらすキャッシュインより、資産がもたらすキャッシュインのほうが大きいと。

(ピケティ氏の資本論的なことですが)

二人を比較してどうか?

これははっきり明暗が付きます。

副社長:現預金5,000万円

若手:預金 十数万円

いやはや、話にならないレベルですね笑

十数万しか持っていないとなると、フルローンを引けたとしても、

仲介手数料すら支払えないレベル。

決定的に資金がなかったのです。彼❝には❞。

4.年齢

金融機関はそれぞれ「完済時年齢」を儲けています。

融資を払い終わった後に、おいくつなの?ということです。

大抵の金融機関は70歳〜80歳で設定しているところが多いですね。

極端な話ですが、80歳の人に20年の融資は出来ないということです。

「完済時100歳になりますが、、、その時しっかり生きてますか?」ということです。

二人を比較してどうか?

融資を打診したときの年齢が、それぞれ

副社長:60歳

若手:25歳

です。

両極端ですね。

5.家族構成

「主債務者(主にお金を借りる人)の家族構成がどうなっているか?」も金融機関さんは気にします。

理由の一つは、

もし返済が滞ってしまったときに、

取り立てる先がある方が有利だからということ。

もう一つは、

主債務者に万が一のことがあった場合に

不動産を相続してくれないと困るから、ということです。

二人を比較してどうか?

ここにもすこし差が付きますね。

・副社長の家族構成:兄弟が一人。未婚。

・若手の家族構成:両親、祖父母。未婚。

未婚という部分は共通項、両親が存命かどうか?が違います。

6.住所

主債務者がどこにお住まいか?ということです。

金融機関の支店にはそれぞれ「営業エリア」というものが存在します。

「どこまでなら営業して良いのか?」ということですね。

これがとても顕著なのが、信金さん、信組さんです。

明確に営業エリアが定められており、よっぽどの理由がない限りは

これを飛び越えての営業はできません。

「工藤さんすみません。**区**3丁目までは行けるのですが、4丁目は無理です」

と言われることもしょっちゅうです。

僕も担当さんもなんとかしたい気持ちは山々なのですが、

こればっかりはどうにもならず、、、ですね。

どこかで線引をしないと、ずるずるなるので、仕方がないことではありますが。

二人を比較してどうか?

これはあまり違いはなさそうですね。

副社長:23区お住まい

若手:都内市区町村

どちらも東京都内ですが、副社長の方がいい立地のようです。

結果を分けた要因 〜なぜ若手の方が借りやすいのか?〜

勘の良い方ならすでにお分かりかもしれないですね。

今回の「違いをもたらす違い」は

「年齢」と「家族構成」の二つです。

要因その1:年齢

融資実行時に60歳ということは、

一般的な完済時年齢を考えると、最長でも20年しか融資が引けないということになります。

完済想定の80歳ー現年齢60歳=20年ですね。

これは、「それなら借りれる」という話ではないんです。

最善を尽くしても、それが限界ということですね。

そんな限界に、案件を抱える行員さんがわざわざトライするのか?ということです。

更に言うと、担当さんがやる気を出したところで、上長は?その先の本部の審査部は?と。

また、もう1点厄介なポイントがあります。

副社長さんの目標は

「可能な限り資産拡大したい、手残りキャッシュが残るような不動産投資をしたい」

でしたね。

注目するべきは、「手残りキャッシュが残る」という部分。

20年しか融資が引けないと、全然残らないんです。

融資期間が10年違うと返済はどれくらい変わるか

これから不動産投資を始める方、あまり融資について触れることがない方であると

もしかしたらピンと来ないかもしれないです。

ちょっと比較してみましょう。

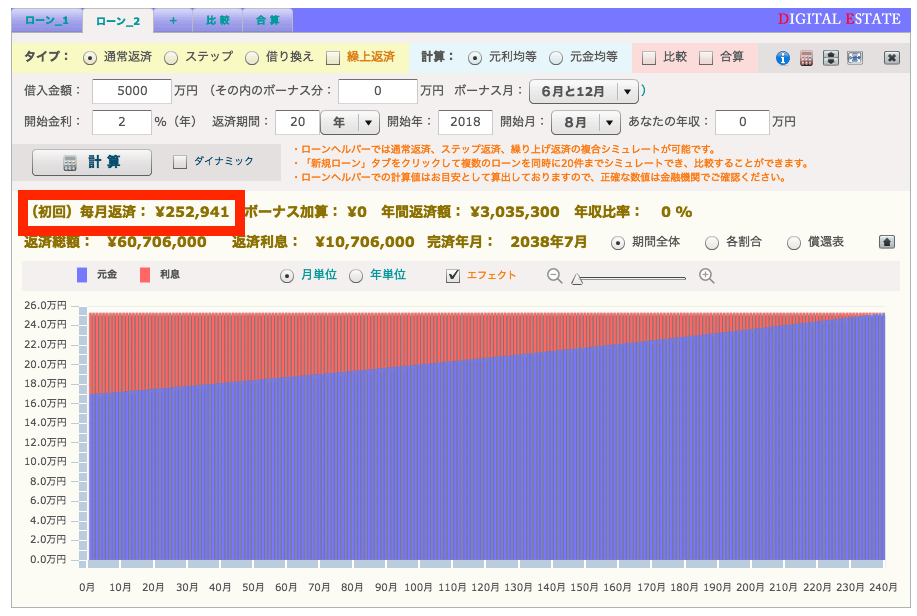

融資額:5,000万円/金利:2% は固定したまま、

30年の融資期間と20年の期間、それぞれ返済額を比べてみます。

[30年融資の場合]

[20年融資の場合]

ちょっと引くくらい金額が違いますよね。

その差は「252,941円ー184,809円=68,132円」です。

不動産投資では、売上(家賃収入)は常に一定なため、

手残りキャッシュにダイレクトに68,132円変わってくる、ということです。

要因その2:家族構成

この点も非常に重要です。

今回、もし副社長に連帯保証人に入ってもらえる奥様や、

お子さん(連帯保証に入らなくても)がいらっしゃれば、、、

結果は全然違ったものになります。

その方には残念ながらそのどちらもいらっしゃらなかったので、

仮定の話の域は脱しませんが、

奥さんかお子さんがいれば、じゃぶじゃぶ借りれたはずです。

なぜなら、ご年齢意外の定量的な要素(年収、保有資産)は

完全に高属性だからです。

若手も一人では無理だった

では、若手の方は「若い」だけで融資が組めたのか?

というと、実はそうではありません。

(ちょっと後出しジャンケン的な感じですみません)

彼にはめちゃくちゃ協力な協力者がいました。

ルートを持っている業者でも、凄腕の銀行員さんでも無く、

それは「家族」です。

どんなに将来性があっても「若い」という利点だけでは

銀行は融資をしてくれません。

やはり、資金力や社会的信用が必要です。

そこで登場したのが彼の父親です。

「若手の若さ」と「父親の経済力」がマッチした結果、

見事フルローン+長期融資を引くことが出来ました。

余談:実際に銀行担当者さんから言われた言葉

ここまで読んでも、

やはりまだ副社長さんの方が有利に引けるでしょ!と

思っている人もいるでしょう。

当然だと思います。

僕が代理として融資打診をした際に、

銀行担当者さんから言われた言葉をご紹介します。

下記はすべて本当に言われた内容です。

「**さんは、これ以上資産拡大してどうするの?」

**さんは、現在の年収も高いですし、

現預金も「一般的に老後に必要とされる額」より多く持っています。借り入れがない区分マンションも数戸保有していて、

そこからの家賃収入もありますね。これ以上資産を増やして、一体何がしたいんですか?

もうこれ以上リスクを取ってやる必要ないんじゃないです?

副社長さんの明確な理念なども聞いていない僕としては、

「、、、そうっすよね〜、、、」と言うほかなかったです。

銀行担当者さんの言うことは筋が通ってますし。

「融資できるとしたら、頑張っても15年〜20年ですが、、、」

これは、

「4.1.1 融資期間が10年違うと返済はどれくらい変わるか」

でも説明した内容です。

借りれたとしても、希望通りの長期間融資が引けないと、

不動産投資としては意味がありません。

「もし万が一のことがあったら、その不動産はどうする予定ですか?」

万が一の際の、銀行内部のマニュアルはもちろん存在しているが、

「実際問題どうします?」という部分は、担当さんも心配されるところ。

通常は法定相続人が相続するのだが、

その順序が不明確だとすると、有事の際の対応が複雑になります。

そもそも条件が悪く、取り組む意欲がないお客さんで、

かつ万が一のときの際の対応も面倒となれば、

担当さんの気が乗らないのも当然ですね、、、。

誰よりも先にまず家族を口説け!

本記事の結論がこれです。

(結論が後という、何時もとは真逆の構成になりましたね笑)

不動産投資は、「家族と取り組む」と最強なのです。

それは、このケースのように、「若さ」と「経済力・社会的信用」という

通常はトレードオフの関係にある2つを、同時に実現することができるからです。

若者が主人公だったら?

例えば、不動産投資に取り組みたい20代の若者が主人公の場合であれば、

両親を味方につけ、足りない資金力を補ってもらうことができます。

ご年配の方が主人公だったら?

また、逆に経済力はあるけれど、残された時間がない方が主人公であれば、

ご子息の理解を得て、取り組むことで計り知れないレバレッジを利かせることが出来ます。

夫or奥さんが協力してくれたら?

他にも、「夫婦で取り組む」ということも考えられますね。

夫婦で不動産投資、というのもめちゃくちゃ相性が良いです。

まず、配偶者さんが連帯保証に入れることで融資の幅が格段に広がりますし、

女性目線で室内をリフォームする、ということも出来ます。

日中に公的書類を取ってきてもらうことも可能です。

※これ、地味に本当に助かりますよ!

奥さんの連帯保証が得られず、とてもいい条件の融資を

受けられないケースを、

売買仲介時代に山程見てきました。

最後に

大分長くなってしまいました。笑

「不動産投資をご家族とどう取り組むか?」

については、また別の記事でご紹介しますね。

売買仲介の現場で、いろいろとケースを見てきましたが、

「ご家族が協力的」というのは、

不動産投資に半端じゃなく有利に働きます。

これから始めようとしている方、

始めているが、こっそりやっている方、

是非一度「ご家族に打ち明け、協力してもらう」ことを検討してみてはいかがでしょうか。

ぜひコメントお願いします!

コメント一覧 (3件)

[…] 【どちらが融資通る?】年収2,000万円副社長 vs 新卒3年目若手 年収420万円 […]

[…] 【どちらが融資通る?】年収2,000万円副社長 vs 新卒3年目若手 年収420万円 […]

[…] 【どちらが融資通る?】年収2,000万円副社長 vs 新卒3年目若手 年収420万円 […]