先日、これから不動産投資を始める方から、

こんな質問を受けた。

「ちょっと聞いてもいいですか、、、?

これだけ融資に精通している工藤さんって、

一体どれくらい低い金利で引いているんですか?」

ご質問、ありがとうございます。

ただ、実は全然金利低くない、私 笑

なぜならそこまで金利についてこだわっていないから。

とう言うと、

「え?」なんでなんですか!?と。

確かに、金利は低いに越したことはない。

本日は自分がなぜ金利について気にしていないのか?について。

結論:金利より大事なものがあるから

結論から。

自分が実行金利を大して気にしない理由は、

自分にとって優先順位は、

①取引開始

②融資額と融資年数

③金利

という順番だから。

なぜこの順番なのか?

優先順位①:取引開始

まず、取引開始について。

自分は物件を購入する時は融資に頼る。

購入希望の物件が数千万円〜数億円規模になるため、

融資を使わないと不動産を買えないから。

したがって、金融機関さんからお金を借りられないと

不動産投資が進まない。

例えば、査収局面で提示された金利が2%だとしよう。

これがどうしても気に入らず、「1%でお願いします」と交渉した結果、

そもそもその融資自体が立ち消えてしまったら元も子もない。

また、取引開始を優先する理由としては、

長期間融資であるため、期中のどこかで再交渉できる可能性があることと、

来年の2棟目を狙う目的もある。

期中交渉について

1つ目の期中交渉について。

不動産投資は20年〜40年くらいの融資を引く。

※案件によってまちまちではある

そのため、入り口段階ですぐに金利交渉しなくても、

3年、5年、10年と、のちのち金利交渉を設けるタイミングがいつでもある。

返済実績を作ってからのほうが、交渉もしやすい。

来年の2棟目を狙う

2つ目の「来年の2棟目を狙う」ということについては、

少々金利が高くても、取引を開始すれば、

来年、追加融資を受けることができる可能性があるから。

ベテランさんであれば話は違うが、

初心者の方が収益不動産を購入すると、

勉強することが結構ある。

満室経営、税務、法務、会計、などなど、、、。

当然初めてのこれらのことを対応していると、

あっという間に1年経ってしまう。

そうすれば、2年目(法人であれば2期目)として追加融資を受けられる可能性も出てくる。

金利にこだわって、購入を見送るくらいであれば少々妥協して買ってしまったほうが、

長期視点で考えるとメリットがある。

優先順位②:融資額と融資年数

自分が最もこだわるのはこちら。

融資額と融資年数。

理由は、不動産賃貸業においてインパクトが大きいから。

融資額について

まず、融資額。

仮に下記のような物件があったとする。

▼物件スペック

売買価格:10,000万円

家賃収入:800万円

利回り :8%

築年数 :平成2年

構造 :RC

この物件に下記融資条件をつけられたとする。

▼融資条件

融資額:10,000万円

年数 :30年

金利 :2.0%

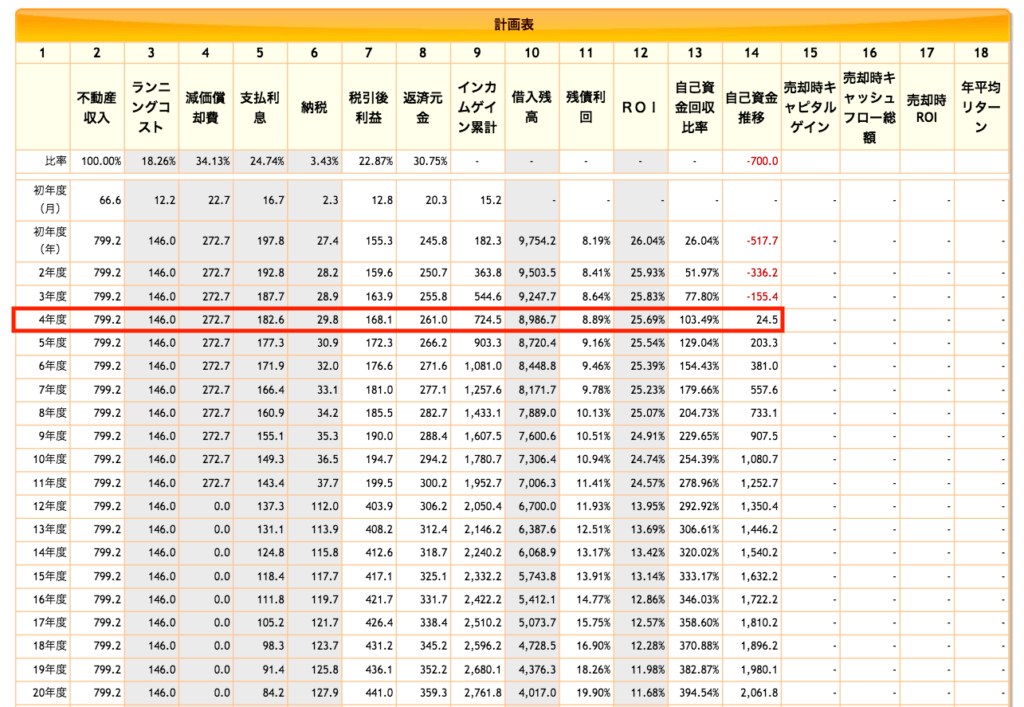

シミュレーションしてみると、こうなる。

⇩

▼10,000万円 フルローン

※空室率は考慮していない。

※家賃下落も考慮していない。

10,000万円の物件に対して、10,000万円融資を受けており、

自己資金を7%の700万円として計算している。

投下した自己資金700万円は3年目中に回収でき、

4年目にはプラスになっていることがわかる。

話を戻して、融資額について。

先程の物件、フルローンの10,000万円で融資を引いている。

では、これが90%の9,000万円になったらどうか?

計算してみた。

⇩

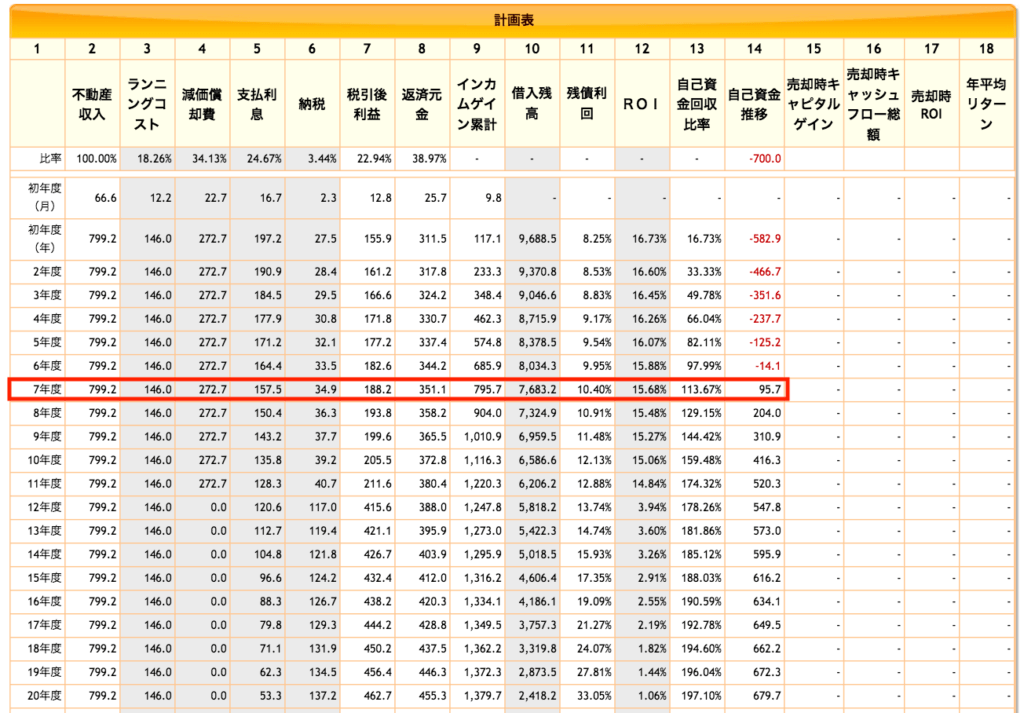

▼9,000万円 90%ローン

※空室率は考慮していない。

※家賃下落も考慮していない。

融資額以外は先程と同じ条件にしている。

変わったのは、10,000万円フルローンから9,000万円90%ローンになったこと。

そのため、投下した自己資金が700万円(フルローン時)から

1,700万円(90%融資)に増えている。

見ていただくとおわかりのように、

自己資金の回収を終えるのが、7年目。

プラスに転じるのが8年目からになる。

先ほどと比較すると、

■自己資金回収:3年目中→7年目中 ※4年長くなっている

■プラスに転じる:4年目から→8年目から ※4年長くなっている

ということになる。

だいぶインパクトが大きい。

融資年数について

それでは次に、融資年数についてはどうか。

もう一度基準になる物件情報を。

▼物件スペック

売買価格:10,000万円

家賃収入:800万円

利回り :8%

築年数 :平成2年

構造 :RC▼融資条件

融資額:10,000万円

年数 :30年

金利 :2.0%▼シミュレーション結果

4年目からプラスに転じている。

融資期間30年の融資を、25年に変更するとどうなるか?

これも計算してみた。

▼10,000万円 25年融資

※空室率は考慮していない。

※家賃下落も考慮していない。

融資期間を30年から25年に変えてみた。

そうすると、自己資金の回収が6年目、

プラスに転じるのが7年目からになってしまった。

これも当初と比較してみると、

■自己資金回収:3年目中→6年目中 ※3年長くなっている

■プラスに転じる:4年目から→7年目から ※3年長くなっている

となる。やはり、インパクトがだいぶ大きい。

ここで1点注意事項としては、

融資年数については、長期的な資産負債バランスの考え方も必要になるため、

一概にながければOKというはけではない。

ただし、不動産投資の初期段階では手元にキャッシュを残すことが重要になるため、

可能な限り長期融資が望ましいと、自分は思っている。

優先順位③:金利

最後に金利。

自分にとっては優先順位が低めだが、

果たして本当にインパクトが少ないのだろうか。

せっかくなのでこちらも検証してみた。

再び基準値を再掲載。

▼物件スペック

売買価格:10,000万円

家賃収入:800万円

利回り :8%

築年数 :平成2年

構造 :RC▼融資条件

融資額:10,000万円

年数 :30年

金利 :2.0%▼シミュレーション結果

4年目からプラスに転じている。

上のシミュレーションでは金利を2%に設定している。

金利交渉に失敗したとして、2.5%の金利で実行されていたら、

どうなっているか?

計算してみた。

▼10,000万円 30年

※空室率は考慮していない。

※家賃下落も考慮していない。

自己資金の回収は4年目中、5年目にはプラスになっている。

融資額や融資年数の変更に比べるとインパクトが少ない。

自分の戦略としてはやはりあっていた。

■自己資金回収:3年目中→4年目中 ※3年長くなっている

■プラスに転じる:4年目から→5年目から ※3年長くなっている

金利が変わっただけでは、それぞれ1年回収が遅くなっているに留まっている。

数字比較 ー融資額と融資年数と金利が変わるとどうなるかー

上で細々比較をしたので、ここでもう一度整理してみる。

▼それぞれの比較

■融資額の変動:10,000万円→9,000万円(30年、2.0%)

・自己資金回収:3年目中→7年目中 ※4年長くなっている

・プラスに転じる:4年目から→8年目から ※4年長くなっている■融資年数の変動:30年→25年(10,000万円、2.0%)

・自己資金回収:3年目中→6年目中 ※3年長くなっている

・プラスに転じる:4年目から→7年目から ※3年長くなっている■金利の変動:2.0%→2.5%(10,000万円、30年)

・自己資金回収:3年目中→4年目中 ※1年長くなっている

・プラスに転じる:4年目から→5年目から ※1年長くなっている

一覧にしてみると、一目瞭然。

金利が少し上がったとしても、全体的なダメージは少ない。

ところが、融資額や融資年数がブレると

投資計画に大きな影響を与える。

あまりないケースだが、

金利を少し上げて融資額のを増やすor年数が延びる

可能性があれば積極的に交渉したほうが良い。

間違えないで!基準は満たしていることが前提

ここまで、「自分はあまり金利を重視しない」という話をしてきた。

書きながら「あ、勘違いさせかねないな」と思ったのでひとつ注意事項を。

自分が伝えている、「金利を重視しない」ということは、

「金利が下がらなくても自分の購入基準は満たしている」ことが前提になっている。

あ、金利高くてもOKなんだ!

金利4%で資金調達できそうだから、利回り8%の物件を30年融資でかりてみよー!

となると、即死である。

上記のケース、計算してみるとわかるが、全然回らない。

「基準内で金利は重視しない」と、「そもそも金利を考えない」ことは全く違うはなし。

そこだけは勘違いしないで組み立ててもらえると嬉しいです。

▼関連記事

[clink url=”https://sakino-blog.com/property-purchase-criteria/”]

こちらの記事も参照してもらいたい。

自分としては、投下した自己資金は長くても5年以内、希望としては3年以内に回収したい。

この内容を説明するには、「イールドギャップ」の考え方

をお伝えするのが一番なのだが、

記事が追いついていないので、後日アップ予定 笑

ちなみに、物件スペックが融資条件に合わず、

事業計画が組み立てられない時は、

指値をするという方法もある。

▼関連記事

[clink url=”https://sakino-blog.com/the-way-of-such-a-limit-is-disliked/”]

自分も実際に指値をして、

数字を合わせられたことがある。

余談:自分の平均金利

余談だが、自分の場合は均すと、

2%〜2.2%%くらいの実行金利になる。

冒頭の投資家さんとお話した時も

「意外と普通なんですね」と 笑

そうなんです。全然低くない。

投資家仲間には、都銀で0.4%で資金調達した人なんかもいる。

いやいや、住宅ローンより金利低いですけど笑

もちろん、この水準が狙えれば嬉しい。

普通の利回りの物件でも十分回る物件にすることができる。

ただ、今はまだステージが違うかなと。

実績を作ってゆくゆく勝負できるようになったときに、

自分もトライしていきたい。

金利下げては基本的に嫌がられる

金利は、金融機関の大事な儲けどころ。

つまり、「金利下げて」という要求は、

売り主に「安くして」と言っているようなもの。

完全に利益相反になる。

こちらは下げてくれれば嬉しいが、

銀行さんは全く嬉しくない。

色々な方とお話していると、意外とこの点を忘れている人が多い。

交渉するにしても、向こうに何んのメリットもないと

なかなか通らない。

つまり、2棟目の融資を打診して、

融資高を高めてあげたり、投資信託などを買って数字を作ってあげたりと、

持ちつ持たれつの交渉をすると可能性が広がる。

金利交渉は利益相反、ということは頭の片隅においておきたい。

最後に

本日は融資において何を重視しているか?を書いてみた。

不動産投資には色々な手法や戦略があるため、

これもひとつの考え方だなと、参考になればうれしい。

ぜひコメントお願いします!